Nel mondo della produzione industriale, la gestione efficiente di processi, risorse e materiali è essenziale per garantire […]

Il Credit Score è un indicatore sintetico semaforico, ci sono molteplici indicatori sintetici ed ogni indicatore è diverso l’uno dall’altro a seconda dell’algoritmo di sintesi che si utilizza. Ci sono algoritmi che guardano a caratteristiche di lungo periodo, ci sono algoritmi che guardano a caratteristiche legate ad esempio alla fase di indebitamento e quindi solidità dell’azienda, altri che guardano alla profittabilità, pertanto a seconda della esigenza si utilizzano algoritmi specifici.

OSItalia ha adottato una serie di algoritmi, validati dalle principali boutique di rating, orientati alle informazioni di liquidità a breve termine, al fine di evidenziare esclusivamente la probabilità del rischio attuale di incorrere in ritardi sui pagamenti delle fatture passive (e dunque non adatto a verificare altri aspetti della gestione economica di un’azienda come ad esempio la profittabilità, la sostenibilità del business nel lungo periodo, la solidità nel medio-lungo periodo, la redditività degli investimenti, ecc…).

L’algoritmo continuamente aggiornato è basato su una serie di input mirati, valutati in tempo reale, fondati essenzialmente su dati pubblici di bilancio e camere di commercio (copertura finanziaria degli investimenti, dilazioni anomalie incassi e pagamenti, variazione nei ricavi e nel capitale investito, produzione flussi monetari, rapporto tra vendita e costi, capacità di produrre una remunerazione adeguata agli investimenti fatti ecc), banche dati delle negatività (protesti, fallimenti, bancarotta, stati d’insolvenza, liquidazioni straordinarie e coatte, amministrazione straordinaria e giudiziaria, pignoramenti, ipoteche giudiziali, sequestro conservativo, vendita all’incanto ecc), dati anagrafici misurati con parametri statistici basati su un campione storico di rischiosità (ad esempio macrogruppo di attività economica a cui appartiene l’azienda, andamento di settore, localizzazione geografica, numero dipendenti, numero di sedi operative, capitale sociale, forma giuridica ecc…).

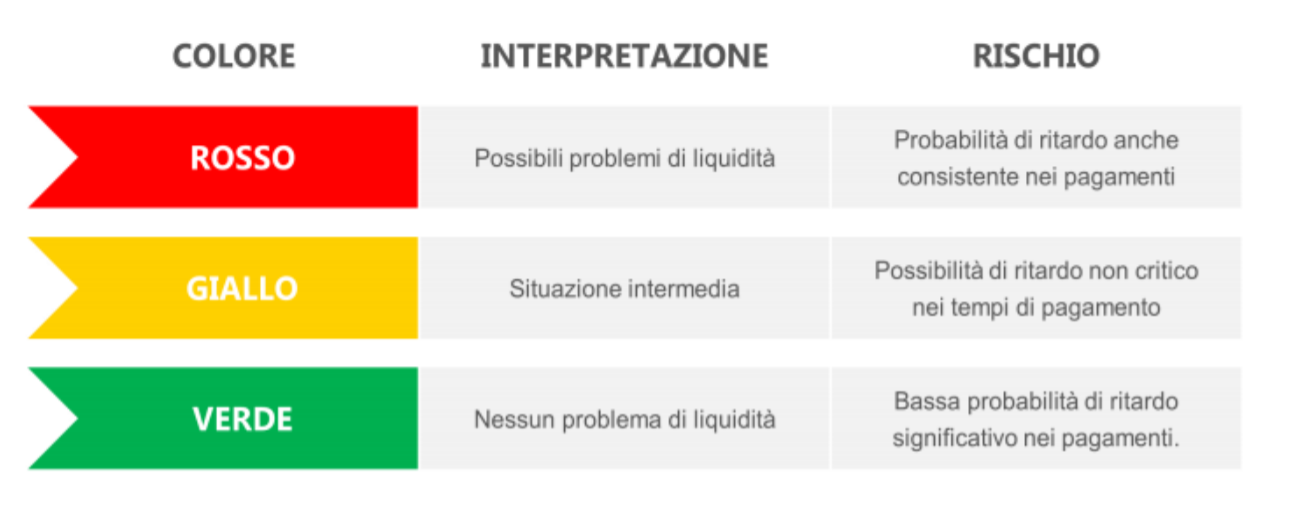

Tutte queste informazioni, collegate tra loro generano un indicatore sintetico a tre vie, verde, giallo e rosso con l’obiettivo di accendere una spia di allarme relativo alla liquidità a breve dell’azienda. E’ ovvio che il valore del credit score potrebbe non essere sufficiente, in questo caso è possibile scaricare il business report dettagliato in modo che il CFO possa prendere, a sua sensibilità, la decisione se concedere o non concedere credito al proprio cliente.

L’idea è di effettuare uno screening continuo ed in tempo reale di tutto il parco clienti, prospect e fornitori, con l’obiettivo di monitorare continuamente l’andamento ricevendo informazioni relative ad eventuali cambi di stato in positivo o negativo. Facendo un esempio, vediamo cambiare l’indicatore semaforico “credit score” di un cliente da verde a rosso, sta a significare che per quelle fatture che sono state appena emesse oppure che stiamo emettendo, in quel determinato momento e finestra temporale, il cliente potrebbe avere difficoltà a pagarle. Viene applicato lo stesso algoritmo anche per i fornitori, i quali se a loro volta non riescono a pagare i propri fornitori potrebbero contagiare tutta la catena del business. Quando parliamo di rischio di credito relativo al pagamento delle fatture, quindi facciamo il rating di un’azienda, non emettiamo giudizi sul modo di amministrare l’azienda e della profittabilità, l’indicatore sintetico è legato alla probabilità o meno che l’azienda analizzata possa rispettare le scadenza a breve termine. Per poter erogare servizi di Credit Risk Management, ITFinance è titolare della licenza ex art. 134 TULPS, in relazione alle seguenti aree di intervento: Attività di indagine in ambito commerciale, volta alla raccolta, analisi, elaborazione, valutazione e stima dei dati economici, finanziari, creditizi, patrimoniali, industriali, produttivi, imprenditoriali e professionali delle imprese, nel rispetto della vigente normativa in materia di tutela della privacy. La licenza prefettizia ex. art 134 Tulps viene rilasciata previa verifica della sussistenza di particolari requisiti di idoneità, con particolare riferimento al requisito della capacità tecnica, che deve essere rapportata allo specifico servizio. Con l’Allegato C Modello mandato commerciale, l’azienda stessa (utente finale) richiede, per proprio conto, lo svolgimento delle informazioni ed indagini commerciali a ITFinance srl. Tutte queste richieste devono essere registrare e disponibili per verifiche da parte della Questura.

Se ancora non lo hai fatto, scopri le nuove funzionalità del componente Company Shield per OS1: clicca qui per leggere l'articolo dedicato e capire come applicare il Credit Score a favore della tua azienda!

Nel mondo della produzione industriale, la gestione efficiente di processi, risorse e materiali è essenziale per garantire […]

Il noleggio di stampanti multifunzione laser è una soluzione sempre più adottata da aziende e professionisti che […]

📂 OS1 FILESTORE Un sistema semplice e comodo per archiviare, organizzare, ricercare e inviare documenti in OS1, […]